Les cinq meilleures solutions de CRM bancaire à connaître

Dans un monde financier en constante évolution, les clients attendent une expérience bancaire personnalisée sans précédent. D’autre part, les employés du secteur bancaire luttent contre la pression des activités répétitives qui entravent la productivité et la croissance. De plus, les banques traditionnelles sont en concurrence avec les néobanques et les entreprises de la fintech.

Alors, quelle est la solution à ces défis ? Un système sophistiqué de gestion de la relation client (CRM) adapté au secteur bancaire. Face à l’augmentation des besoins des clients et à l’intensification de la concurrence, l’utilisation d’un système de CRM est plus utile que jamais, statistiques à l’appui. En 2021, le marché des logiciels de CRM bancaires représentait 9,5 milliards de dollars, et on estime qu’il montera en flèche pour atteindre 39,2 milliards de dollars d’ici 2031, avec un taux de croissance impressionnant de 15,7 %.

Dans cet article, nous examinons la façon dont les solutions de CRM transforment l’avenir du secteur bancaire en offrant une bouée de sauvetage aux clients et aux employés de la banque.

Qu’est-ce que la gestion de la relation client dans le secteur bancaire ?

Dans le secteur bancaire, un système de gestion de la relation client est une solution logicielle sophistiquée destinée à gérer et à améliorer les interactions avec les clients. Il fournit une plateforme polyvalente qui permet de stocker et d’organiser les données des clients, de suivre l’historique des communications et d’automatiser divers processus.

Les systèmes de gestion de la relation client offrent toute une série de fonctionnalités, dont la gestion des contacts, l’automatisation des ventes et du marketing, le service à la clientèle et les outils d’analyse, pour n’en citer que quelques-unes. Ces fonctionnalités permettent aux banques d’offrir des expériences hautement personnalisées à leurs clients, de déterminer à l’avance les besoins de ces derniers et de fournir en permanence un service exceptionnel. En outre, la gestion de la relation client joue un rôle crucial dans la mise en conformité avec les exigences réglementaires complexes, permettant aux banques de se positionner avec confiance et efficacité dans un paysage réglementaire en constante évolution.

En favorisant des relations renforcées avec les clients et en rationalisant les opérations, les systèmes de CRM contribuent à accroître la satisfaction et la fidélité des clients et, en fin de compte, le succès à long terme des banques sur un marché des services financiers hautement concurrentiel. Analysons de plus près les avantages qu’offre un logiciel de gestion de la relation client pour le secteur bancaire.

Impact de la gestion de la relation client (CRM) : Avantages pour le secteur bancaire

Lorsqu’elle est correctement mise en œuvre et utilisée, une bonne gestion de la relation client permet aux banques de:

Améliorer la satisfaction et la fidélité des clients

Un système de CRM bancaire améliore l’expérience et la fidélité des clients en fournissant aux banques une vue d’ensemble de leurs préférences, de leurs comportements et de leurs interactions passées. Cette richesse de données facilite la mise en place d’engagements et de services sur mesure, répondant aux besoins individuels des clients. Il en résulte une amélioration de la satisfaction et de la confiance des clients, ce qui favorise la loyauté et la fidélisation à long terme.

Promouvoir la marque et améliorer la réputation de l’entreprise

Un système de CRM bancaire améliore la notoriété et la réputation de la marque en permettant aux banques de fournir en permanence des services personnalisés et de haute qualité, qui seront plus susceptibles d’être partagés positivement par le biais du bouche-à-oreille et des médias sociaux. Lorsque les clients bénéficient d’un niveau de service et d’engagement supérieur, ils deviennent les porte-parole de la marque, attirant de nouveaux clients et renforçant la réputation de la banque en tant qu’institution centrée sur le client.

Améliorer l’efficacité et la collaboration des employés

La solution de CRM pour le secteur bancaire améliore la productivité des employés en automatisant les tâches de routine leur permettant ainsi de se concentrer sur des activités plus stratégiques et à plus forte valeur ajoutée. Elle favorise également la collaboration en fournissant une plateforme centralisée pour le partage d’informations et de connaissances sur les clients, ce qui favorise un meilleur travail d’équipe et une meilleure coordination entre les employés, et donc une amélioration de la productivité et de la prestation de services.

Stimuler la croissance des bénéfices

En rationalisant les processus, en améliorant les relations avec les clients et en identifiant de nouvelles opportunités de vente, les banques gèrent efficacement leurs ressources, améliorent leurs résultats et augmentent leur rentabilité globale.

Assurer la conformité réglementaire et atténuer les risques

Le système de CRM aide les banques dans la gestion de la conformité en fournissant une plateforme structurée qui documente et suit les interactions et les transactions avec les clients, et garantit le respect des exigences réglementaires. Les solides capacités de reporting et d’analyse du système permettent d’identifier les problèmes de conformité potentiels, réduisant ainsi le risque d’infractions réglementaires et de pénalités.

Les clients de la banque profitent également des avantages du système de gestion de la relation client utilisé :

Une assistance de qualité 24 heures sur 24, 7 jours sur 7, à portée de main

Une solution de CRM bancaire permet aux clients d’accéder à un service rapide et de haute qualité 24 heures sur 24 et 7 jours sur 7 en centralisant les informations et les interactions avec les clients, ce qui permet aux représentants de la banque d’accéder rapidement à l’historique et aux besoins d’un client lors de n’importe quelle interaction. Le système de CRM prend également en charge les portails de libre-service en ligne et les chatbots, garantissant que les clients peuvent aborder leurs problèmes à tout moment.

Des solutions bancaires sur mesure pour répondre aux besoins

Les solutions de CRM enregistrent et analysent les préférences, les comportements et l’historique des transactions des clients. Cette approche fondée sur les données permet aux banques d’adapter leurs offres aux besoins et aux préférences de chacun, et de s’assurer que les clients reçoivent des solutions financières qui correspondent à leurs besoins et à leurs objectifs.

Des mises à jour régulières et une communication sans faille

Les fonctions d’automatisation du système de CRM permettent aux clients de recevoir des notifications, des mises à jour et des rappels en temps voulu, ce qui leur permet de rester informés et de s’engager auprès de leur banque. La communication s’en trouve améliorée et l’expérience bancaire plus transparente.

Caractéristiques principales d’un logiciel de CRM bancaire

Dans le paysage dynamique du secteur bancaire actuel, le choix du bon système de gestion de la relation client peut constituer un défi de taille. Chaque solution possède des attributs, des caractéristiques, des forces et des faiblesses qui lui sont propres. Néanmoins, quelle que soit la plateforme de CRM que vous choisissez, certaines caractéristiques fondamentales constituent des piliers essentiels à l’amélioration du secteur bancaire:

- Gestion centrale des données. La pierre angulaire d’un système de CRM efficace est la centralisation et l’organisation structurée des données des clients. Cela englobe l’historique financier, les préférences, les interactions, les documents critiques, etc. Une vue d’ensemble des informations sur les clients permet aux banques d’acquérir une connaissance approfondie de leurs besoins individuels, ce qui facilite la fourniture de services personnalisés.

- Automatisation du marketing et des ventes. La rationalisation des campagnes de marketing, de la génération de prospects et de la gestion des opportunités de vente est essentielle. Ces capacités garantissent la conversion efficace des prospects en clients fidèles, la stimulation des flux de revenus et l’optimisation du retour sur investissement marketing.

- Service à la clientèle et assistance. Les systèmes de CRM efficaces permettent de gérer les demandes, d’établir des tickets d’assistance et de résoudre rapidement les problèmes. Les clients bénéficient d’une assistance efficace et opportune, ce qui nourrit leur satisfaction et leur confiance.

- Automatisation des workflows. L’automatisation sous-tend les activités bancaires de front, middle et back-office. Les processus tels que l’accueil des clients, la gestion des prêts, la vérification et la souscription tirent largement parti de l’automatisation. Les systèmes de CRM rationalisent la prise de décision, éliminent les efforts manuels et améliorent l’efficacité opérationnelle.

- L’IA (intelligence artificielle) et l’apprentissage automatique. Dans le contexte actuel où les données sont primordiales, les outils d’IA et d’apprentissage automatique sont indispensables. Ils permettent aux banquiers d’analyser les données, de repérer les tendances et de faire des prédictions. Les outils d’IA/ML sont essentiels pour prendre des décisions avisées et offrir des solutions financières sur mesure aux clients.

- Communications omnicanales intégrées. Il est crucial de veiller à ce que les interactions entre votre banque et vos clients se fassent de manière transparente sur tous les canaux disponibles. Les communications omnicanales intégrées permettent aux clients de s’engager avec votre banque de la manière qui leur convient le mieux, ce qui améliore leur expérience bancaire globale.

- Gestion des documents. Une gestion efficace des documents est l’une des composantes essentielles du secteur bancaire. Elle implique le stockage et la récupération centralisés des documents et simplifie l’accès aux dossiers des clients, aux formulaires financiers et à d’autres documents essentiels.

- Sécurité. Il est primordial de disposer de solides fonctions de sécurité des données dans une plateforme de CRM afin d’assurer la protection des informations financières sensibles. La protection des données des clients est essentielle pour maintenir la confiance, répondre aux exigences réglementaires et empêcher les accès non autorisés, préservant ainsi l’intégrité des activités bancaires.

- Analyses et rapports. Ces outils fournissent des indications précieuses sur le comportement des clients, les mesures de performance et l’efficacité des stratégies de marketing et de vente. Grâce à ces données, les professionnels du secteur bancaire peuvent prendre des décisions fondées sur des données, affiner leurs stratégies et améliorer en permanence la qualité de leurs services.

Les 5 meilleurs logiciels de CRM pour les banques

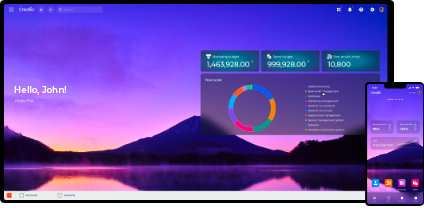

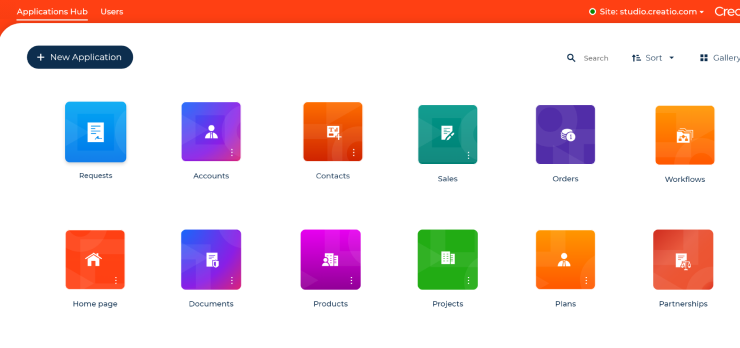

Creatio

L’offre de Creatio, Financial Services Creatio, est une plateforme no-code permettant d’automatiser les processus bancaires et la gestion de la relation client avec un maximum de liberté. Cette plateforme est destinée aux banques de détail et aux banques d’affaires, ainsi qu’à d’autres institutions financières, et facilite les parcours clients de bout en bout et l’optimisation opérationnelle au sein des différents départements bancaires. Avec Financial Services Creatio, les banques sont en mesure d’offrir des expériences client hautement personnalisées, d’améliorer les ventes incitatives et croisées, d’exécuter des workflows efficaces, de faciliter le lancement de nouveaux produits financiers, de centraliser les données et les applications, de donner aux utilisateurs professionnels des capacités no-code pour une innovation rapide, et d’améliorer l’alignement entre les équipes commerciales et les équipes informatiques.

Les principaux domaines dans lesquels Financial Services Creatio peut améliorer les processus bancaires sont les suivants:

- Customer 360: bénéficiez d’une vue globale de chaque client afin de personnaliser les interactions et d’améliorer la satisfaction générale.

- Marketing: stimulez la génération de demande grâce à des campagnes multicanal adaptées à des marchés et régions spécifiques, en proposant des offres au bon moment et sur les bons canaux.

- Ventes: gérez efficacement les opportunités de vente avec des workflows automatisés et améliorez l’engagement avec des propositions de valeur personnalisées en utilisant le scoring prédictif et les analyses pilotées par l’IA/ML.

- Intégration: offrez des expériences d’intégration personnalisées grâce à une vue à 360 degrés du client, à une gestion rationalisée des offres et à un catalogue de produits automatisé.

- Ouverture de compte: automatisez les procédures d’ouverture de compte, rationalisez les processus de vérification, accélérez les approbations et digitalisez la gestion des documents afin de réduire les erreurs et d’améliorer la satisfaction des clients.

- Expérience client: améliorez l’expérience client en répondant rapidement aux demandes, en résolvant les problèmes de manière efficace et en fournissant des services adaptés.

- Prêts: rationalisez les démarches d’octroi de prêts, de souscription et d’approbation grâce à des workflows digitaux et à une vue consolidée des données client à 360 degrés.

- Gestion de la conformité: assurez la conformité, atténuez les risques et respectez les obligations réglementaires grâce à des outils consolidés de gestion des données, de reporting et d’automatisation.

- Personnalisation no-code: personnalisez votre système de CRM afin de l’aligner sur les besoins spécifiques et les normes réglementaires de votre banque, sans faire appel à des spécialistes informatiques ou à des programmeurs.

Salesforce

Salesforce Financial Services Cloud est une plateforme de CRM dédiée qui offre une gamme complète d’outils parfaitement adaptés aux exigences des banques, des compagnies d’assurance, des sociétés de gestion de patrimoine et d’autres institutions financières. Financial Services Cloud aide les experts bancaires à mieux connaître leurs clients, à personnaliser les interactions et à optimiser les opérations dans les différentes divisions bancaires. Il offre des outils pour la gestion des prospects, l’accueil des clients, la planification financière et la conformité réglementaire. Grâce à des informations basées sur les données et à une intégration transparente avec d’autres offres Salesforce, Financial Services Cloud permet aux banques d’améliorer leurs relations avec les clients, de favoriser la croissance et de maintenir la conformité aux réglementations.

Microsoft

Microsoft Cloud for Financial Services est une suite complète de solutions intégrées spécifiquement conçues pour les banques et autres institutions financières. Elle s’appuie sur la puissance de Microsoft Azure, Microsoft 365, Dynamics 365, Microsoft Teams et Power Platform dans le but de répondre aux besoins uniques des sociétés financières. Cette solution sur mesure permet aux banques de gérer efficacement de vastes données financières, d’offrir des expériences client exceptionnelles, d’améliorer les capacités du personnel et de lutter contre la criminalité financière. En favorisant la collaboration, l’automatisation et la connaissance des données, elle permet d’optimiser les opérations bancaires, de personnaliser les interactions avec les clients, d’améliorer l’expérience globale des clients et de fournir de précieuses informations fondées sur des données.

Oracle

Oracle CX for Financial Services permet aux banques d’évoluer vers une expérience client digitale. Avec une vue holistique des données et des interactions avec les clients, les banques peuvent établir des relations personnalisées et offrir des solutions financières sur mesure. L’automatisation simplifie le processus d’identification, d’entretien et de génération de références pour la vente croisée de produits sur divers canaux tels que les réseaux sociaux, le mobile et le web. La fonction d’analyse des besoins simplifie la vente guidée et les recommandations de produits personnalisés en libre-service, rationalisant l’accueil des clients et l’ouverture de comptes, et améliorant en fin de compte l’expérience client.

SugarCRM

SugarCRM for Financial Services est une solution qui intègre de manière transparente le front, le middle et le back office des sociétés de services financiers, couvrant les secteurs de la banque, de l’investissement et de l’assurance. Cette solution rationalise la gestion des clients, en permettant des services de planification financière personnalisés et en favorisant des relations durables avec les clients. Des caractéristiques et des fonctionnalités adaptées permettent de consolider les données des clients et de faciliter la communication, ce qui permet aux banques de fournir des services exceptionnels et d’entretenir des relations durables avec leurs clients. Grâce à SugarCRM, les banques peuvent se concentrer sur l’optimisation de la valeur client et la fourniture d’un service client de premier ordre, en veillant à ce qu’ils reçoivent les meilleurs conseils et le meilleur soutien financier possible.

Conclusion

Les solutions de CRM bancaire redessinent l’avenir du secteur bancaire en mettant l’accent sur la satisfaction et la fidélité des clients, la défense de la marque, l’efficacité des employés, la croissance des bénéfices et la conformité aux réglementations. Pour les clients, ces systèmes offrent une assistance 24 heures sur 24, des solutions sur mesure et une communication transparente, et améliorent l’expérience bancaire dans son ensemble. Dans un paysage financier concurrentiel, la gestion de la relation client est indispensable pour permettre aux banques de s’adapter et de prospérer, en s’assurant qu’elles fournissent des services exceptionnels tout en respectant les réglementations et en réalisant une croissance durable.

FAQ

Qu’est-ce que la gestion de la relation client dans le secteur bancaire?

Dans le secteur bancaire, les systèmes de CRM désignent les plateformes logicielles spécialisées conçues pour aider les institutions financières à gérer et à améliorer les relations avec les clients, à rationaliser les opérations et à améliorer le service à la clientèle.

Quels sont les avantages d’un CRM bancaire pour les institutions financières?

Les solutions de CRM bancaire permettent aux banques de collecter des données sur les clients, de personnaliser les interactions, de rationaliser les processus et d’optimiser les efforts de vente et de marketing, ce qui se traduit en fin de compte par une amélioration de la satisfaction des clients et une augmentation du chiffre d’affaires.

Comment les solutions de CRM assurent-elles la conformité aux réglementations?

Oui, de nombreuses solutions de gestion de la relation client destinées au secteur bancaire offrent des fonctions de gestion de la conformité, ce qui aide les banques à respecter les exigences réglementaires et à atténuer les risques de manière efficace.

Quelles sont les principales caractéristiques d’un système de CRM bancaire?

Les principales fonctionnalités comprennent la centralisation des données clients, la gestion des prospects, l’automatisation du marketing, l’optimisation du workflow des ventes, la gestion des documents et l’analyse avancée pour une prise de décision basée sur les données.

Les solutions de CRM bancaire sont-elles personnalisables?

Oui, la plupart des systèmes de CRM bancaires offrent des options de personnalisation, ce qui permet aux institutions financières d’adapter la plateforme à leurs exigences uniques et à leurs normes de conformité sans avoir besoin d’une expertise informatique approfondie.